Daniel Felix Ahelegbey, Paolo Giudici

In questo lavoro proponiamo un indice di volatilità di rete (NetVIX) che modella l’interconnessione e la volatilità fra i mercati finanziari globali, per misurarne la turbolenza complessiva. L’indice proposto viene applicato ai dati giornalieri di rendimento dei venti principali mercati finanziari mondiali, negli ultimi due decenni, anche al fine di studiare la relazione tra NetVIX ed il più noto VIX. NetVIX estende a livello multivariato l’indice VIX e rappresenta perciò una valida alternativa. I primi risultati empirici derivanti dalla applicazione del NetVIX mostrano che la crisi finanziaria globale e la crisi indotta dal Covid-19 raggiungono i picchi più elevati di rischio, negli ultimi due decenni del XXI secolo.

- Introduzione

La forte interconnessione tra i mercati finanziari gioca un ruolo sostanziale nel loro reciproco contagio, spesso osservato durante i periodi di crisi economica e finanziaria. La comprensione delle reti di interconnessione è pertanto necessaria per comprendere in anticipo le cause di potenziale contagio (si veda Battiston et al., 2012; Billio et al., 2019, 2012; Diebold and Yilmaz, 2014).

Lo sviluppo degli eventi nei principali mercati finanziari di tutto il mondo, e specialmente nelle economie sviluppate durante la pandemia in corso, costituisce un promemoria di come l’interconnessione tra i mercati possa amplificare i rischi emersi nei singoli paesi. In particolare durante situazioni critiche come la recente pandemia di coronavirus e crisi precedenti come quella dei primi anni 2000, causata dallo scoppio della bolla delle dotcom e dagli attacchi terroristici del 11 settembre 2001, la crisi finanziaria globale del 2007- 2009 e la crisi del debito sovrano europeo del 2010-2013.

Questa breve nota riassume l’indice di volatilità a rete (NetVIX) sviluppato nel lavoro di ricerca in corso fra gli autori, costruito per misurare il livello di turbolenza complessivo nei mercati finanziari. L’indice viene costruito incorporando l’interconnessione tra i mercati, insieme alle loro volatilità. Quest’ultima è considerata una misura dell’incertezza di un mercato, che può essere approssimata tramite la deviazione standard dei rendimenti. L’interconnessione tra i mercati fornisce il canale per la propagazione del contagio. Il nostro approccio alla costruzione di NetVIX si basa sulla turbolenza di Mahalanobis proposta da Kritzman and Li (2010), ed è distinta dalla misure di rischio sistemico di Kritzman and Li (2010), ed é distinta dalla misure di rischio sistemico di (Adrian and Brunnermeier, 2016; Banulescu and Dumitrescu, 2015; Billio et al., 2012; Brownlees and Engle, 2017; Diebold and Yilmaz, 2014; Huang et al., 2012; Kritzman et al., 2011). La misura proposta costituisce l’estensione a livello multivariato del noto VIX, (Chicago Board of Exchange volatility index), generalmente usato per misurare il livello di volatilità dei mercati.

Allo scopo di illustrarne le caratteristiche, l’indice proposto viene applicato allo studio della interconnessione tra i 20 principali indici mondiali di borsa, utilizzando i prezzi giornalieri di Bloomberg, per il periodo da gennaio 2000 a giugno 2020. I risultati empirici mostrano una relazione significativa tra NetVIX e VIX, con entrambi gli indici che forniscono segnali simili sulla direzione del rischio di mercato globale.

- Proposta

Nell”indice di turbolenza di Mahalanobis proposto da Kritzman and Li (2010) proponiamo di sostituire la matrice di precisione con una matrice nella quale le correlazioni parziali che risultano non significative, a valle del modello Network VAR stimato, sono vincolate a zero.

Applicando la risultante misura a un portafoglio composto dai principali indici del mercato azionario del mondo, NetVIX produce un indice globale di volatilità dei mercati finanziari che tiene conto dell’interconnessione dei rischi ed estende il VIX in senso multivariato rendendolo adatto a misurare il contagio dei rischi finanziari.

I dati che consideriamo per illustrare la nostra metodologia sono tratti dal database Bloomberg e sono costituiti dagli indici di mercato giornalieri di 20 paesi, dal 3 gennaio 2000 al 30 giugno 2020. Consideriamo un solo indice per paese, che tipicamente contiene i titoli delle più grandi società quotate. I paesi considerati possono essere raggruppati in tre regioni: Americhe (Brasile, Canada, Messico e Stati Uniti), Asia-Pacifico (Australia, Cina, Hong Kong, India, Giappone e Corea del Sud) ed Europa (Belgio, Francia, Germania, Italia, Paesi Bassi, Portogallo, Russia, Spagna, Svizzera e Regno Unito). Nella Tabella 1 viene presentata una descrizione degli indici di mercato scelti per i paesi selezionati.

Tabella 1 Descrizione degli indici di mercato considerati.

| Region | No. | Country | Ccode | Description | Ticker |

| Americas | 1 | Brazil | BR | Brazil Bovespa | IBOV |

| 2 | Canada | CA | Canada TSX Comp. | SPTSX | |

| 3 | Mexico | MX | Mexico IPC | MEXBOL | |

| 4 | United States | US | United States S&P 500 | SPX | |

| Asia-Pacific | 5 | Australia | AU | Australia ASX 200 | AS51 |

| 6 | China | CN | China SSE Comp. | SHCOMP | |

| 7 | Hong Kong | HK | Hong Kong Hang Seng | HSI | |

| 8 | India | IN | India BSE Sensex | SENSEX | |

| 9 | Japan | JP | Japan Nikkei 225 | NKY | |

| 10 | Korea | KR | South Korean KOSPI | KOSPI | |

| Europe | 11 | Belgium | BE | Belgium BEL 20 | BEL20 |

| 12 | France | FR | France CAC 40 | CAC | |

| 13 | Germany | DE | Germany DAX 30 | DAX | |

| 14 | Italy | IT | Italy FTSE MIB | FTSEMIB | |

| 15 | Netherlands | NL | Netherlands AEX | AEX | |

| 16 | Portugal | PT | Portugal PSI 20 | PSI20 | |

| 17 | Russia | RU | Russia MOEX | IMOEX | |

| 18 | Spain | ES | Spain IBEX 35 | IBEX | |

| 19 | Switzerland | CH | Switzerland SMI | SMI | |

| 20 | United Kingdom | UK | UK FTSE 100 | UKX |

Calcolando i rendimenti giornalieri come differenze dei logaritmi dei prezzi di chiusura giornalieri successivi, si ottengono le stime mensili dei parametri del modello che costituiscono la base delle componenti del nostro punteggio di turbolenza basato sulla rete delle interconnessioni. Abbiamo impostato gli incrementi tra le successive finestre mobili a un mese, impostando la prima finestra del nostro studio dal 1 febbraio 1999 al 31 gennaio 2000, seguita dal 1 marzo 1999 al 29 febbraio 2000; l’ultima finestra va dal 1 luglio 2019 al 30 giugno 2020. In totale, consideriamo 246 finestre mobili. Per evitare un eccessivo livellamento, le deviazioni standard dei rendimenti vengono stimate mensilmente, utilizzando solo l’ultimo mese di ogni finestra mobile.

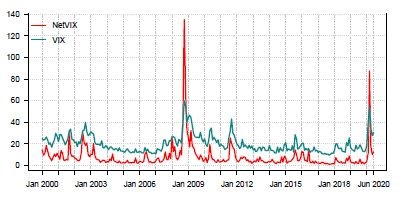

In Figura 1 riportiamo l’andamento di NetVIX e VIX. La figura mostra una sorprendente somiglianza tra NetVIX e VIX, mostrando entrambi un segnale simile sulla “direzione” del rischio di mercato globale. Entrambi gli indici indicano picchi durante la crisi della bolla tecnologica (2000-2003), la crisi finanziaria globale (GFC, 2007-2009), la crisi dell’Eurozona (2010-2013), le turbolenze del mercato azionario cinese (2015-2016) e la recente pandemia di Covid-19 (2020: 1H). Il picco registrato a seguito del COVID-19, è secondo solo a quello della GFC, ed è maggiore del picco registrato durante la bolla tecnologica di inizio millennio e durante la crisi dell’Eurozona.

Figure 1: Serie storiche mensili di NetVIX e VIX (Gennaio 2000 – Giugno 2020).

Dalla figura, si può notare una leggera differenza tra NetVIX e VIX. Sebbene il VIX sia costantemente superiore al NetVIX per la maggior parte del tempo, quest’ultimo riporta valori di rischio più elevati soprattutto nei periodi GFC e COVID. In Tabella 2 si rappresenta la correlazione delle differenze prime di VIX con NetVIX, a diversi lag temporali.

| Correlazioni di Δ VIX(t) con NETVIX | |||||||||

| Lag temporale | -4 | -3 | -2 | -1 | 0 | 1 | 2 | 3 | 4 |

| Δ NetVIX | 0.024 | 0.016 | -0.247 | 0.042 | 0.58 | 0.123 | -0.265 | -0.135 | 0.006 |

Tabella 2: Correlazioni di VIX con NetVIX. I valori in grassetto sono significativi.

Dalla tabella risulta che la pi\’u alta correlazione si verifica al lag 0, il che suggerisce l’evidenza di una forte relazione positiva, e contemporanea, fra le serie di VIX e NETVIX. Questo indica che NETVIX ben riproduce l’informazione contenuta in VIX. In aggiunta, NETVIX risente della volatilit\’a di tutti i mercati finanziari, e delle loro interconnessioni e risulta pertanto pi\’u completo rispetto al VIX, basato sui mercati finanziari degli Stati Uniti. Anche se questi ultimi sono attualmente dominanti, non \’e detto che rimangano sempre tali.

- Conclusioni

In questa nota abbiamo presentato un indice di volatilità di rete (NetVIX) che incorpora l’interconnessione e la volatilità dei mercati finanziari per misurare la turbolenza globale. NetVIX si dimostra essere una valida misura per la misurazione del rischio di mercato globale, ed una valida alternativa al più noto VIX.

L’applicazione empirica ha dimostrato una relazione significativa tra NetVIX e VIX, con entrambi gli indici che forniscono segnali simili sulla direzione del rischio di mercato globale. I risultati mostrano che la crisi finanziaria globale e la crisi indotta dal Covid-19 hanno determinato i picchi storici più elevati di rischio nei mercato finanziari.

Bibliografia

Adrian, T. and M. K. Brunnermeier (2016). CoVaR. The American Economic Review 106 (7), 1705–1741.

Banulescu, G.-D. and E.-I. Dumitrescu (2015). Which are the SIFIs? A Component Expected Shortfall Approach to Systemic Risk. Journal of Banking and Finance 50, 575–588.

Battiston, S., D. Delli Gatti, M. Gallegati, B. Greenwald, and J. E. Stiglitz (2012). Liaisons Dangereuses: Increasing Connectivity, Risk Sharing, and Systemic Risk. Journal of Economic Dynamics and Control 36 (8), 1121–1141.

Billio, M., R. Casarin, and L. Rossini (2019). Bayesian Nonparametric Sparse VAR Models. Journal of Econometrics 212 (1), 97–115.

Billio, M., M. Getmansky, A. W. Lo, and L. Pelizzon (2012). Econometric Measures of Connectedness and Systemic Risk in the Finance and Insurance Sectors. Journal of Financial Economics 104 (3), 535 – 559.

Brownlees, C. and R. F. Engle (2017). SRISK: A Conditional Capital Shortfall Measure of Systemic Risk. The Review of Financial Studies 30 (1), 48–79.

Diebold, F. X. and K. Yilmaz (2014). On the Network Topology of Variance Decompositions: Measuring the Connectedness of Financial Firms. Journal of Econometrics 182 (1), 119–134.

Huang, X., H. Zhou, and H. Zhu (2012). Systemic Risk Contributions. Journal of Financial Services Research 42 (1-2), 55–83.

Kritzman, M. and Y. Li (2010). Skulls, Financial Turbulence, and Risk Management. Financial Analysts Journal 66 (5), 30–41.

Kritzman, M., Y. Li, S. Page, and R. Rigobon (2011). Principal Components as a Measure of Systemic Risk. Journal of Portfolio Management 37 (4), 112.